Toekomstbestendig samenwerken in de BV: De optimale structuur van een groeiende praktijk

(Foto: Shutterstock)

Visser & Visser begeleidt huisartsen, tandartsen en fysiotherapeuten bij de opzet en vormgeving van hun ondernemingsstructuur. In dit artikel nemen we u mee in de belangrijkste redenen om de samenwerking in een besloten vennootschap (hierna: BV) vorm te geven.

Dek u in tegen aansprakelijkheid

Bij de samenwerking in de vorm van een maatschap bent u als maat ook als privépersoon aansprakelijk. Hoofdregel is dat de ene maat niet aansprakelijk is voor de andere maten. Vaak is de maat voor het geheel hoofdelijk (in privé) aansprakelijk (bijvoorbeeld bij een bancair krediet). Om deze aansprakelijkheid uit te sluiten kan het verstandig zijn om de maatschap om te zetten in een BV-structuur. De BV is namelijk een rechtspersoon en zelfstandig verantwoordelijk voor haar rechtshandelingen (tenzij er sprake is van wanbeleid door de bestuurder). Een BV kunt u daarmee vergelijken met een goede aansprakelijkheidsverzekering. Mijn advies is om vanuit aansprakelijkheidsoogpunt een BV-structuur op te zetten als de praktijk groter wordt en de ondernemingsrisico’s toenemen (denk ook aan personeel).

Minder belasting en meer investeringsruimte

Over de winst in de maatschap betaalt u inkomstenbelasting (maximaal 49,50% in 2022). Daarnaast heeft u recht op onder andere de zelfstandigenaftrek en de MKB-winstvrijstelling. Deze regelingen worden echter langzaam afgebouwd. U bent de belasting elk jaar direct verschuldigd, maar het kan u ook goed uitkomen als u een deel van de belasting uit kunt stellen. In de BV betaalt u vennootschapsbelasting over de winst (in 2022: 15% tot een winst van € 395.000, en daarboven 25,8%). Bovendien wordt u werknemer van uw BV en ontvangt een salaris. Dit salaris trekt u van de winst af. Het salaris is belast met loonheffing (maximaal 49,5%, gelijk aan de inkomstenbelasting).

Een groot voordeel van de BV is dat u ervoor kunt kiezen om een deel van de winst in de BV te laten zitten met het oog op de liquiditeit van de praktijk. Daarmee kunt u ondernemen, innoveren en investeren. Pas op het moment dat u een deel van de ingehouden winst na vennootschapsbelasting uitkeert aan uzelf privé, bent u 26,9% dividendbelasting verschuldigd. Over het algemeen geldt dat hoe hoger de resultaten van uw praktijk zijn, hoe eerder een BV-structuur fiscaal voordelig is. Wij hebben hiervoor rekentools, waarmee we vrij eenvoudig de voordelen voor u kunnen doorrekenen.

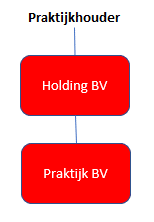

Minder belasting betalen bij verkoop

Wordt uw zorgonderneming gedreven in de vorm van een BV en verkoopt u de aandelen aan uw opvolger, dan is de verkoopopbrengst belastingvrij. Voorwaarde hierbij is dat u een juiste BV-structuur heeft opgezet, waarmee de verkoopopbrengst onder de fiscale deelnemingsvrijstelling valt. Dat is de reden dat er meerdere BV’s worden opgericht (een holding BV en een praktijk BV).

De verkoopopbrengst ontvangt u belastingvrij in de holding. Pas wanneer u een deel van de winst uitkeert aan uzelf als privépersoon, bent u 26,9% dividendbelasting verschuldigd. Bent u voornemens om binnen enkele jaren de praktijk te verkopen dan kan het verstandig zijn om de ondernemingsstructuur voortijdig aan te passen om directe belastingheffing te voorkomen en te vermijden.

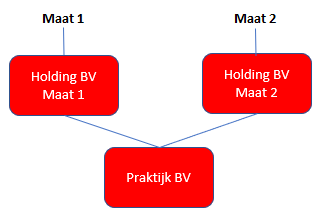

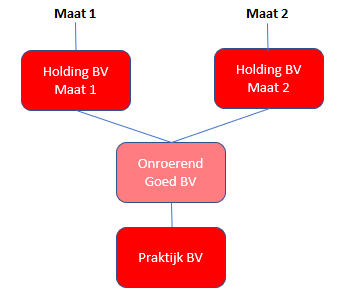

Flexibiliteit in de ondernemingsstructuur

Toekomstbestendig samenwerken betekent ook dat u flexibiliteit in de ondernemingsstructuur kunt inbouwen. Een juiste BV-structuur vergemakkelijkt het samenwerken met andere zorgverleners. U kunt bijvoorbeeld een deel van de aandelen stapsgewijs overdragen binnen de familie of aan nieuwe zorgverleners. Wij zien ook steeds meer dat verschillende vestigingen in afzonderlijke BV’s worden ondergebracht. Daarmee worden risico’s verkleind, kunnen afzonderlijke onderdelen gemakkelijker worden verkocht of overgedragen en kan belastingheffing worden beperkt of voorkomen.

Flexibiliteit is belangrijk en past bij ondernemerschap. Het is van belang dat u een zodanige structuur opzet waarbij u de eenvoud kunt behouden, maar ook optimale flexibiliteit en belastingbesparing kunt behalen.

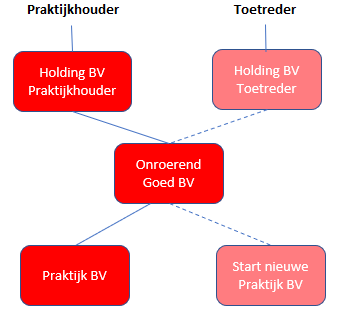

Onroerend goed in een afzonderlijke BV

Indien de praktijk in het bezit is van onroerend goed wordt hiervoor vaak een aparte onroerend goed BV opgericht. Op deze wijze blijft het vermogen uit de risicosfeer van de onderneming en kan bij verkoop flexibel besloten worden of de praktijk inclusief of exclusief het onroerend goed verkocht wordt. Mijn advies is om bij aankoop of eigendom van onroerend goed altijd een afzonderlijke BV op te richten. Weliswaar kost dit wat meer (elke BV brengt kosten met zich mee), maar de voordelen zijn groter dan de kostennadelen. Zo kan de onroerend goed BV ook als belegging of als Pensioen BV gaan dienen na verkoop van de praktijk.

BV-structuur is toekomstbestendig

Een BV-structuur past bij een groeiende praktijk. Ik adviseer u hierover het gesprek aan te gaan met uw adviseur. Een BV-structuur is toekomstbestendig en duurzaam. U loopt privé minder risico en kunt belasting over uw winst of bij verkoop uitstellen, waardoor er meer financiële ruimte aanwezig is voor investeringen en innovatie. Daarnaast biedt de BV veel meer flexibiliteit in uw bedrijfsvoering. Denk aan de positionering van eventueel onroerend goed, beleggingen of het verstrekken van een hypotheek voor de eigen woning.

Regel de overgang naar de BV tijdig

Bij de omzetting van uw praktijk vanuit de maatschap naar een BV-structuur, dient u in beginsel met de Belastingdienst af te rekenen. U rekent af over de aanwezige stille reserves (meerwaarde van apparatuur, onroerend goed of de fiscale oudedagsreserve) en de goodwill. Deze belastingheffing kunt u voorkomen door ‘geruisloos in te brengen’. Hiervoor heeft de Belastingdienst een faciliteit beschikbaar, waarbij wel een aantal voorwaarden gelden. Bijvoorbeeld dat het na de inbreng van de activiteiten in de BV-structuur in principe voor een periode van 3 jaar niet mogelijk is de BV te verkopen. Regel dus tijdig uw BV-structuur en laat u hierbij adviseren.

De BV onder de WTZa

Vanaf 1 januari 2022 geldt de Wet Toelating Zorgaanbieders (WTZa), zowel voor de solopraktijk, de maatschap als de BV. Uw praktijk BV dient zich te melden bij de Inspectie Gezondheidszorg en Jeugd (IGJ). Daarnaast kan een vergunning noodzakelijk zijn. Voor een nieuwe zorgaanbieder – en dus ook een nieuwe praktijk BV – dient een vergunning aangevraagd te worden via www.toetredingzorgaanbieders.nl. Daarnaast dient de BV zich jaarlijks voor 1 juni te financieel verantwoorden (de jaarverantwoordingsplicht).

Voorjaarsnota 2022

Jaarlijks informeert de minister van Financiën de Tweede Kamer via de Voorjaarsnota en de Najaarsnota over de stand van zaken van inkomsten en uitgaven van het Rijk. Voor het eerst geeft het kabinet dit jaar ook een vooruitblik op de begroting voor komende jaren. In de voorjaarsnota zitten een aantal belastingmaatregelen waardoor de BV relatief gezien sneller aantrekkelijk wordt. Denk aan een verlaging van de dividendbelasting tot € 67.000 naar 26% en het afschaffen van de fiscale oudedagsreserve in de maatschap. Daarnaast kan in de BV uw inkomen beter worden gestuurd en fiscaal optimaal worden ingezet, waardoor ook de beleggings- of spaar-BV interessanter wordt.

Meer informatie

Voor een vrijblijvende kennismaking kunt u contact opnemen met H.R. (Harro) de Haan, accountant en adviseur Branchegroep Zorg van Visser & Visser, hrdehaan@visser-visser.nl, 06 – 10 37 28 66.

Meer artikelen met dit thema

Terugblik FPAN 2022: 'Perspectief voor beroepsgroep in zwaar weer'

5 dec 2022 4 minLHV-ledenvergadering neemt Actieplan ANW aan

1 dec 2022 3 minSamenwerken? Veel leuker is het als er synergie ontstaat

1 dec 2022 3 minImago bij Dental Expo: ‘Blij met de eigen tandarts, wantrouwig over de beroepsgroep’

8 nov 2022 5 minFysiopraktijk Anno Nu op 26 november: ‘Aanbieder of verzekeraar gedreven fysiotherapie? Wat heeft meer succes?’

25 okt 2022 5 minRob Barnasconi over reputatie van de mondzorg: ‘Grotere transparantie zorgt voor beter imago tandarts’

6 okt 2022 5 minFysiotherapie als innovatief platform voor gezondheid, leefstijl en bewegen: 'Niet meer zorgverzekeraar gedreven’

6 okt 2022 5 minFysio Donders groeide in tien jaar…

Reactie toevoegen